Как провести M&A-сделку

Рынок на спаде

Сфера M&A (mergers and acquisitions) представляет собой процесс объединения компаний с целью увеличения капитала и расширения бизнеса в целом. Одна из крупных российских сделок M&A была заключена в январе 2019 года. Венчурный фонд Insight Venture Partners купил основанную в Петербурге международную ИT-компанию Veeam Software. Сумма сделки составила $5 млрд. Это не только абсолютный рекорд для петербургской ИT-отрасли, но и внушительная цифра в масштабах мирового рынка M&A. Сделка позволит Veeam Software выйти на новые рынки и продолжить рост в США.

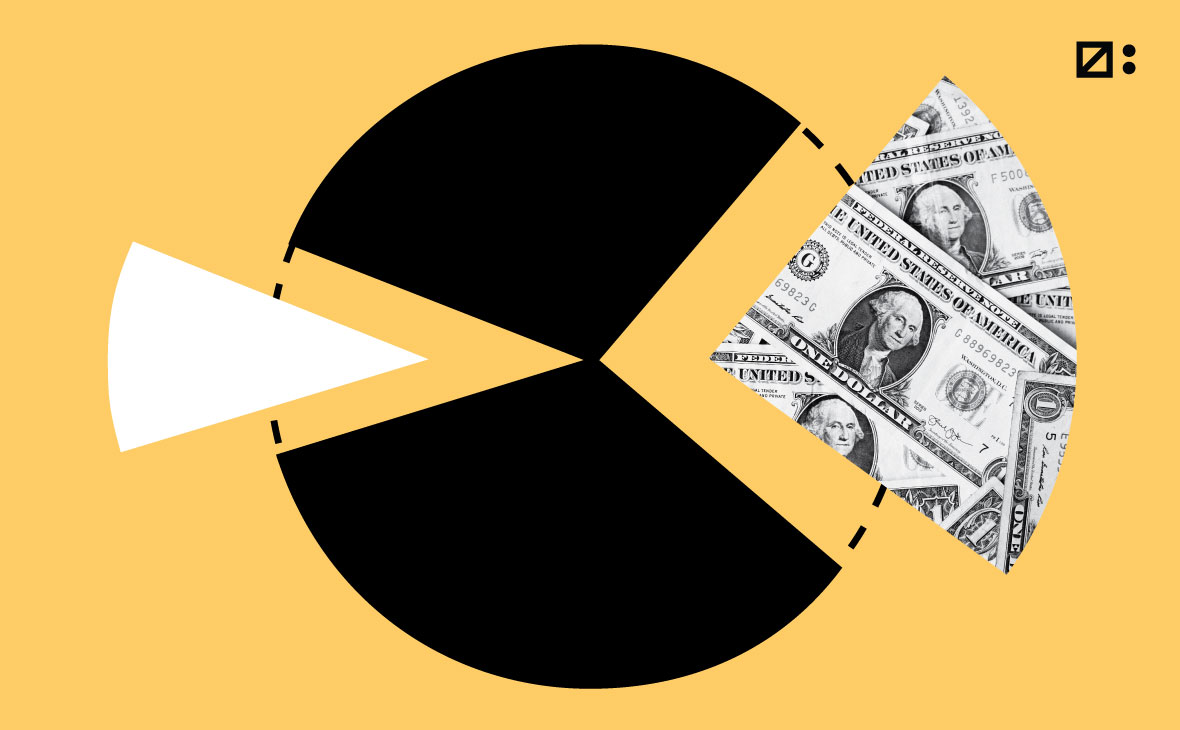

В целом на сделки с участием ИТ-компаний пришлось 25% рынка слияний и поглощений по итогам первой половины 2019 года, сообщается в исследовании Refinitiv (бывшее подразделение F&R Thomson Reuters). Больше только у ретейла — 27%. Общий объем слияний и поглощений с участием российских компаний в первом полугодии 2019-го упал на 47% по сравнению с показателем за аналогичный период предыдущего года, до $7,4 млрд. Это второй самый низкий результат за десятилетие. Эксперты считают, что активность на рынке будет низкой еще несколько лет. РБК выяснил причины таких негативных настроений.

Расчет будущих выгод

Несмотря на то что рынок слияний и поглощений в России сжимается, количество частных инвестиционных компаний, охотящихся за выгодными сделками, растет. Аналитики Bain & Company проанализировали топ-200 стратегических сделок на рынке потребительских товаров, по которому в последние десять лет прокатилась волна мегаслияний. Вывод: 35% роста приходится на бренды-бунтари, чья доля рынка составляет всего 2–3%. При этом большинство сделок — это сделки охвата, которые направлены на ускорение роста на быстрорастущих рынках или в новых регионах либо позволяют получить доступ к критичным компетенциям. Такие сделки дороже сделок масштаба, потому что их мультипликатор выше; требуют нового подхода уже на этапе подготовки и интеграции; нуждаются в новой операционной модели, которая позволяла бы сотрудникам работать вместе. Эти сделки становятся триггерами для изменений, необходимых компаниям. По результатам исследования аналитики Bain & Company рассказали, как оценить потенциал сделок M&A и снизить интеграционные риски.

Когда продавца заставят платить

Оценив потенциал сделки M&A, продавцу нужно просчитать налоговые риски своего актива. Покупатель будет пристально их изучать. Если риски обнаружатся, то он, скорее всего, пойдет одним из двух путей: предложит исключить стоимость рисков из суммы сделки или попытается закрепить в договоре купли-продажи обязательства продавца компенсировать издержки в случае их наступления. Если продавец активно применял схемы налоговой оптимизации, а уже после сделки налоговики обнаружили и успешно оспорили их, то ему придется компенсировать покупателю суммы доначислений, штрафы, пени, оплату труда консультантов и юристов, пишет Сергей Погорелов, старший менеджер практики консультационных услуг EY по международному налогообложению и сделкам. Если договор купли-продажи составлен грамотно, то возможностей уйти от ответственности у продавца почти не будет. «Обеление» бизнеса нельзя провести в сжатые сроки. Это значит, сделку придется в лучшем случае отложить, в худшем — забыть о ней совсем. Сергей Погорелов рассказывает, как продавцу убедиться, что сделка не сорвется и не приведет к необходимости выплачивать компенсации.

Сколько стоит актив

Помимо оценки налоговых рисков продавец должен позаботиться о создании стоимости своего актива. PwC опросила 600 руководителей из разных стран мира и составила полное руководство, как это сделать. Один из шагов — провести предпродажную подготовку актива, то есть комплексный анализ финансово-хозяйственной деятельности. В план продажи необходимо включить не только распределение имеющегося капитала, но и потенциальные возможности своего актива: чего он мог бы достичь в условиях неограниченного капитала, как дополнительные сделки и внедрение новых компетенций могут увеличить его стоимость. Такой подход привлечет больше потенциальных покупателей и поможет сохранить стоимость в течение всего процесса сделки. Что еще аналитики советуют сделать, чтобы не продешевить при продаже актива, читайте в материале PwC.

Пустые заверения

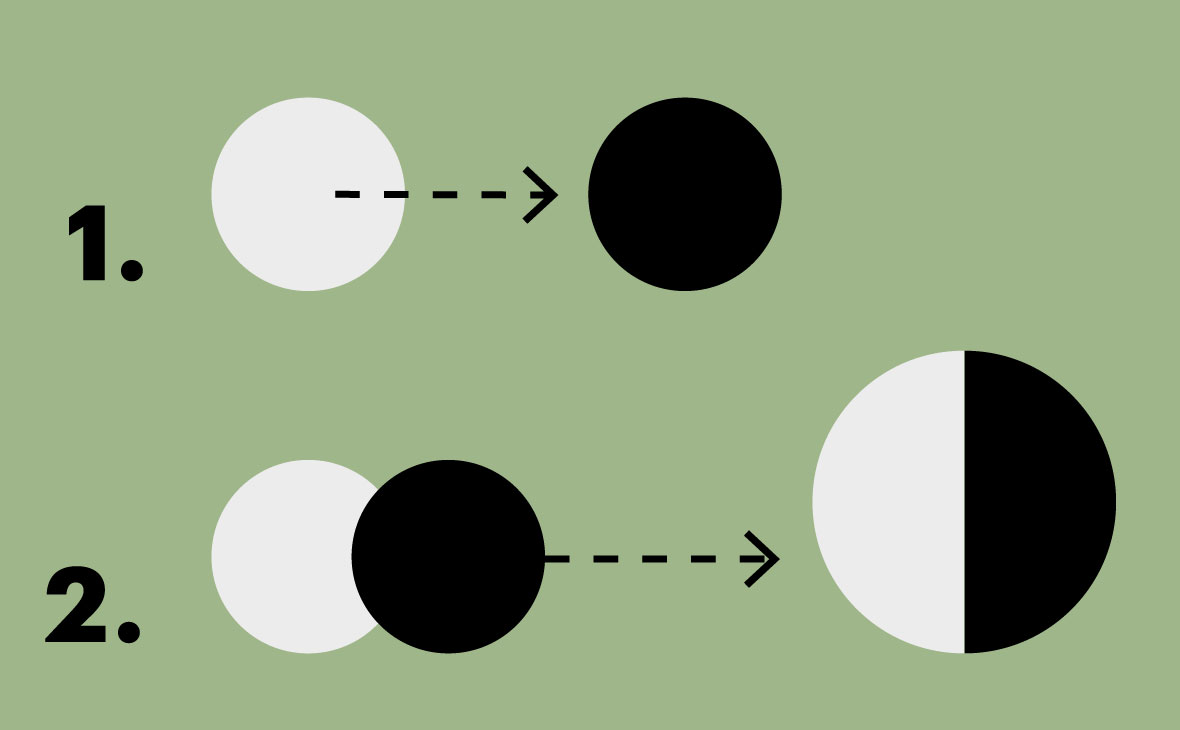

Продавцу актива также придется составить заверение об обстоятельствах. Сегодня без этого не обходится ни одна сделка M&A, пишет Людмила Зинкевич, юрист компании «Лемчик, Крупский и партнеры». Она выделяет два типа таких заверений. Во-первых, заверения об обстоятельствах, напрямую связанные с предметом договора. Они предоставляются, чтобы подтвердить данные о продаваемых акциях, активах общества и интеллектуальной собственности. Если эти заверения окажутся недостоверными, то продавец понесет ответственность за качество товара по ст. 475 ГК (убытки, снижение цены и отказ от договора при существенности нарушения). Во-вторых, заверения об обстоятельствах, не связанные непосредственно с предметом договора, но значимые для него. Они выдаются, чтобы подтвердить, например, финансовое состояние покупаемой компании или отсутствие конфликта интересов. Если эти заверения будут ложными, то продавцу придется пойти на снижение стоимости актива, выплатить покупателю компенсацию или даже согласиться с его отказом от сделки. Людмила Зинкевич рассказывает, как правильно оформить заверение об обстоятельствах.

Руководство для покупателя

Тщательно готовиться к сделке M&A должен и покупатель, чтобы присоединение новой компании привело не только к расширению бизнеса, но и к увеличению прибыли. Аналитики PwC советуют определить четкую стратегию сделки. Покупатель должен понимать, каким образом хочет усилить позиции своего бизнеса или расширить его для достижения стратегических целей. Руководитель практики сопровождения сделок PwC в России Олег Малышев отмечает, что спонтанные сделки, совершаемые на эмоциях, как правило, требуют от покупателя дополнительных затрат и разрушают стоимость объединенного бизнеса. Поэтому еще до согласования ключевых параметров сделки надо оценить долгосрочный эффект от нее, потенциальную синергию компаний, возможности их интеграции и удержания персонала присоединяемой компании. Все это — в руководстве для покупателя о правилах успешной сделки.

За цифрами скрываются люди

Компаниям с разными культурами требуется больше времени на трансформацию. Олег Кузьмин, директор московского офиса брендингового агентства Landor, обращает внимание на просчеты руководства покупателей активов. По его словам, инвесторы часто рассматривают бизнес как игру с цифрами. Они забывают оценить атрибуты корпоративной культуры поглощаемой компании и стиль лидерства в ней. Или считают ненужным объяснять сотрудникам, что происходит на каждом этапе сделки, и в итоге сталкиваются с недоверием и сопротивлением. Олег Кузьмин советует участникам сделок M&A помнить, что прежде всего они имеют дело с людьми, и не допускать указанных в статье ошибок.

Ловушки для юриста

При заключении сделок M&A юристы обеих сторон совершают пять ошибок. Первая — это небрежная оценка правовых рисков. Разбираясь, как устроен бизнес, юрист должен ознакомиться с результатами стратегического анализа рынка, поинтересоваться причинами выбора партнера по сделке, узнать финансовые цели компании и изучить правовое регулирование рынка. Информация, которую он соберет, может повлиять на стратегию и тактику ведения переговоров, а также на определение цены. Вторая ошибка — отказ от Term Sheet, соглашения об основных финансово-экономических и правовых параметрах проекта M&A. В итоге согласование документов по сделке будет затягиваться, так как нет отправных точек для переговоров. Марина Сурина, руководитель отдела сопровождения операционной деятельности АО «Газпром-Медиа Холдинг», обобщает юридические ошибки и разбирает каждую из них подробно.

Что плохо лежит

Сделки поглощения не всегда проходят мирно. Крупные холдинги часто охотятся на перспективные стартапы и стремятся присоединить их, даже против воли учредителей, пишет Андрей Андреев, управляющий партнер юридического бюро United Partners. Самый простой путь агрессора — «белое рейдерство», когда захватчики попадают в совет акционеров компании-жертвы и действуют в рамках закона. Например, чтобы получить контрольный пакет акций, компания-агрессор может выкупить ценные бумаги у монетарных держателей по завышенной цене или же, наоборот, создавать условия, когда другие акционеры начнут сбрасывать свои активы.

Есть несколько приемов защиты от агрессора. Один из них Андрей Андреев называет «ядовитая пилюля» — дополнительный выпуск акций, которые распределяются между всеми акционерами компании, за исключением агрессора. Это «размывает» пакет агрессора и не позволяет влиять на ход сделки. Андрей Андреев собрал основные меры против агрессора, превентивные и судебные.